この記事では「副業」で稼いだら対応が必要となる確定申告について、

もし副業で収入があるのにも関わらず、申告をしないとどうなってしまうのか?

・申告の必要のない人は?

・税務署にはバレるのか?

・バレたらどうなる?など、

ざっくばらんに、まとめています。

結論からお伝えすると、

確定申告をしないということは、

多少の売上ではバレにくいとは思いますが、

年間の副業収入で20万円以上稼ぐと、法律的には確定申告は義務となるので、

しっかりと申告しましょうという話をしています。

以前、こちらの記事で「確定申告」についてをまとめてみました。

年も明けたことで、いよいよ確定申告時期が近づいてきてしまいましたね。

毎年この時期は、気が重くなります。

Appenでそこそこの収入があった方は、

必ず申告するよう、気を付けましょうね。

まずはおさらいになりますが、確定申告とは何かを説明します。

確定申告なら誰でも簡単にできる会計ソフト freeeがおすすめ勤め先以外からの収入は確定申告を

そもそも確定申告とは?

実際に一度自分で申告をしたことがない方にとって、

確定申告は何となく理解しているつもりでも、

正しい認識かどうか分からない人も多いと思います。

一般的に確定申告と呼ばれているのは、「所得税」に関わることです。

簡単にいうと確定申告は、

所属の勤め先以外からの収入があった場合や、どこにも雇われておらず自身の力だけで収入を生み出している場合、

1年間の収入額を自分で計算して、申告、納税する作業のことをいいます。

ようは収入の額を税務署を通じて国へ報告し、

国はその人がいくら収入があったのかを確認し、

次年度の所得税の額を決定するんですね。

よくニュースで上がる企業経営者や芸能人の脱税は

「きちんと報告していなかった」ことが原因で、国税庁から脱税と認識され、

場合によっては逮捕されたりするわけです。

つまり収入を自力で得るということは、

今までは会社が代行してやっていたことを自分でやらなければいけなくなるため、

手間が異常にかかるようになります。

確定申告とは、所得にかかる税金(所得税及び復興特別所得税)の額を計算し、税金を支払うための手続き。

例えば2020年度分の場合、個人の所得の計算期間は2020年1月1日から2020年12月31日の丸々1年分を、確定申告書や決算書など必要書類をそろえて、2021年の2月16日~3月15日までに税務署に申告・納税する。人によっては、確定申告を行うことによって「納めすぎた税金が戻ってくる」場合もある。

確定申告をしないと発生してしまうリスクの存在について

確定申告とは、法によって定められています。

ただ、これから副業を始める方にとって、売上に関係する行為ではないので、

正直面倒くさい行為になります。

会社に勤めていれば会社が源泉徴収をしてくれますが、

これは会社が「あなたの代わりにやってくれていた」という感覚です。

先ほども言ったように、「確定申告は面倒くさい」です。

提出時期が近づいてきたら毎年書類を作って、

お店をやってるならお店を休んでまで税務署で申告するのですが、

それをやったからといってお金がもらえるわけでもなく、

逆に税金をとられるために申請するのですから、

納税自体が嫌になる気持ちも、正直分かりますよね。

ただ、残念ながら、納税は国民の義務として法律で決まっているのです。

なので実際に副業を行っていて利益が出ているのであれば、一部の例外を除いて、

確定申告をしないという選択はないのが現状です。

申告しなくても大丈夫だろ・・・と考えている方は

是非、最期まで読んでみて下さいね!

確定申告の必要がない人

確定申告が必要ない人は、特に何もする必要はありません。

ここで簡単に「確定申告の必要がない人」をまとめました。

サラリーマンは確定申告不要

基本的には勤めている会社があれば、会社が全ての手続きを行ってくれますから、自分で税務署に書類を持っていったり、確定申告書類を作ったりする必要はありません。

ただし、会社の収入以外から20万円以上の別口収入があれば、申告が必要になります。

年間収入が38万円以下の自営業者

年間の収入が38万円以下の自営業者も確定申告は不要です。

なぜかというと、制度に38万円の控除があることで、年収38万円以下の人は所得税がかからないからです。

確定申告が何故必要なのかというと、「国や市に税金を払うため」ですから、税金が発生しないなら申告は不要というのは理にかなっていますよね。

無職かつ無収入の人

ということで、無職で無収入の人は申告はもちろん必要ありません。

ただ、申告自体は可能です。

それによって国民健康保険や住民税などの金額が、申告しなかった場合よりも安くなる場合があります。

これは「無申告」の場合と「収入0円」の場合の保険料の計算基準額が異なるためです。

参考:確定申告不要な人

下記項目に当てはまらない人は基本的に、全員が確定申告の義務があります!

・サラリーマンで他に収入がない方

・年間収入38万円以下の自営業者

・給与所得以外の収入が20万円以下の方

・公的年金のみの収入の方

確定申告の注意点

さて、自分が確定申告の必要があるかどうか分かったところで、

申告するまでの注意するところを紹介します。

年間20万円以上稼いだら、全員申告が必要

今までは会社がやってくれていた納税ですが、副業で年間20万円以上の収入を得た場合、個人で確定申告をして納税する必要が出てきます。

副業を行うために経費がどの程度かかったのか計算する

年間20万円以上の収入があるかどうかが確定申告の条件となりますが、

例えば必要な経費を計上した結果、

最終的な利益が20万円以下になるのであれば確定申告をする必要はなくなりますので、

ここは注意が必要です。

重要なことは「税金を払う必要があるかどうか」です。

利益が出ていなければ税金はかからないので、当然申告の必要もないということです。

その為、確定申告を行う際に、「副業を行う上で年間どれだけの経費がかかった」のかを、

しっかりと計算する必要がある、ということです。

副業で一定金額以上を稼ぐつもりであれば、

レシートはとっておく、日頃から帳簿をつけるといったことを行う方が

後で楽になります。

ちなみに経費にしたいと思っても、レシートなどの支払った証拠がなければ経費にすることはできません。

レシートを保存してないことで、本来より税金額が上がってしまうことにもなりかねないので、注意が必要です。

確定申告なら誰でも簡単にできる会計ソフト freeeがおすすめ確定申告をしなかった場合の罰則

ではここからは確定申告をしなかった場合には、実際のところどういった罰則があるのかなど、説明していきたいと思います。

確定申告をしないことで様々な罰則が出てくる可能性があります。

罰則には以下のようなものがあげられます。

無申告加算税

確定申告を行わなかった場合に加算される税金です。

金額は後から自主申告をした場合は納税額とその5%の税

申告を行わなかった場合、所得が50万円以下の場合は納税額に15%の税

所得が50万円以上なら納税額に20%の金額がかかってきます。

怖いのは副業の利益分だけではなく、総収入の割合で計算されてしまうことですね。

延滞税

支払いに関する法定期限の翌日から2か月間は未納税×年率7.3%

2か月を超えた場合は未納税×年率14.6%かかってきます。

重加算税

故意に申告しなかったと認められた場合にかかってくる税金です。

納税額+40%

ほ税

悪質な方法で脱税した場合にかかる税金。

5年以下の懲役、もしくは500万円以下の罰金、または両方の罰が課されます。

確定申告をしないと損するかも・・・税務署にバレるかな?

罰則金が出る以外にも、脱税(前科が付く)として

犯罪扱いにされてしまう場合もあります。

まぁAppen等のちょっとした副業でここまでになることはまずありませんが、

やはり税金を納めないということは違法であることは間違いないので、

注意しておきたいところですね。

「確定申告をしない」ことで、少なからずリスクが出てきます。

せっかく副業で稼いで生活を向上させたかったのに、

結局は損をしてしまうというのは本末転倒です。

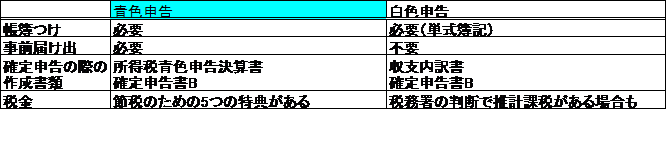

白色申告と青色申告はどっちがいい?

さて、これから確定申告をするとなった場合、注意しなければいけないことはあります。

確定申告をするにあたり、白色申告と青色申告との2種類があることです。

この2つの最大の特徴は、税金の控除額が大幅に違うということ。

青色申告の方が控除額やメリットが圧倒的に大きいので、

収入が大きいほど青色で提出するメリットが出てきます。

ちょっとした副業収入は「白色」でいこう

結論からお伝えしますと、ちょっとした収入程度であれば白色でいいです。

控除額から見ると出来れば「青色」がいいのは間違いないのですが、

青色申告というのは基本的に「事業としてみなされるもの」である必要があるからです。

具体的な違いとしては「青色申告」の場合は

事前に「税務署への開業届の提出」が必要なので、

ご自身の状況でどっちにするのか決める必要があります。

青色なのか白色なのか?

ここは人によっても変わってくるところなので、

収入の規模などを考慮してよく考えてみて下さいね。

今年の提出期間

2021年 2月16日~3月15日

現代の確定申告は超簡単!経験の為にも一度やってみよう!

ここまでで実際に確定申告というものがどういうものか、ある程度おわかり頂けたと思います。

税務署に「知らない」は通用しませんので、

まずは今年、提出を経験してみて下さい。

そのためには、青色にも白色にも対応している

「会計Freee」が素人にも簡単で、直感的に使いやすいです。

何と言っても、このサービスの「お試しプラン」は無料で使えるものなので、

気軽に登録することが出来ますが、

やってみると分かりますが、控えめに言って、めちゃくちゃ簡単です。

そして全くの素人でも一目で、わかりやすい仕様となっています。

ちなみにマイナンバーさえあれば自宅からも確定申告が出来る(電子申告)ということなので、

誰でも間違いなく、気軽に申告を済ますことが可能ですね。

ということで、確定申告は書類作成~提出完了まで、

自宅に居ながらにして完全に対応できますので、

特にまだ焦る必要はありませんが、いきなりサイトを覗いても

慣れていない分どうしても混乱しますので、

徐々にサイトの感覚を掴んでおくと良いと思います。

無料お試しは制限がありますが、

自分にとって使えるか使えないかを見極める分には、十分だと思います。

- 取引データの閲覧は、直近1か月に登録した分のみ可能

- サポートチャットは登録後1週間しか使えない

- メールサポートは3営業日かかる

- 確定申告の作成データの出力はできない

僕もそうでしたが、

経理・会計に疎い多くの方にとって

確定申告は、名前からすでにチンプンカンプンだと思いますので、

このサービスを使って、提出をサクっと経験してみてはいかがでしょうか。

砂肝産業の管理人であるMr.Tは7年間、このサービスを使い続けています。